Il semble évident que les successions n’échappent pas à la fiscalité qui peut parfois être très lourde au point d’obliger les héritiers à revendre des biens afin de pouvoir payer les droits. Si les successions frappent par principe tous les biens qui composaient le patrimoine du défunt au jour du décès, il existe des dispositifs permettant d’alléger la « note » fiscale.

1- Les étapes de détermination de l’actif net successoral

Les biens successoraux sont évalués pour leur valeur vénale qui correspond au prix que le jeu normal de l’offre et de la demande permettrait au propriétaire de retirer de la vente d’un bien déterminé compte tenu des données du marché.

Par dérogation, des bases d’évaluations ont été prévues par le législateur notamment pour les immeubles ou les meubles meublants.

Il convient de noter que certains biens sont tout simplement exonérés de droits de succession. Il en est ainsi pour :

– Les indemnités versées en cas de contrat d’assurance décès ;

– Des clauses d’accroissement (tontine) ;

– Des bois et forêts ;

– Des biens ruraux donnés à bail à long terme et parts de groupements forestiers agricoles ;

– Les sites « Natura 2000 » ;

– Les œuvres d’arts, livres, objets de collection ou documents de haute valeur artistique ou historique dont il est fait don à l’État avec son agrément.

Par conséquent, tout investissement dans ces types de biens conduira à une exonération de droits de succession.

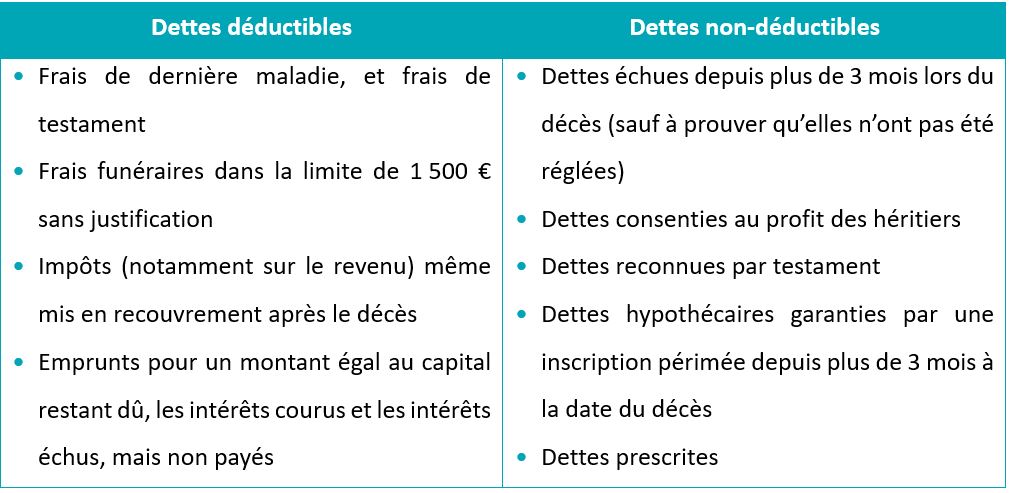

Le passif est ensuite à soustraire de la succession. Pour cela, la dette doit exister au jour du décès et être justifiée. Le tableau suivant liste les dettes qui sont déductibles :

Les droits sont calculés sur une part nette. Lorsque le défunt n’a pas fait de testament, c’est la loi qui désigne ses héritiers et les classe par ordre de priorité. On parle de dévolution légale par ordre et par degré.

2- Le calcul et le paiement des droits de successions

Le calcul des droits comporte trois étapes :

– Il convient tout d’abord d’appliquer l’abattement sur la part nette de chaque redevable (qui dépend du lien de parenté). Il existe un abattement en ligne direct à hauteur de 100.000 €, un abattement entre frères et sœurs à hauteur de 15.932 €, un en faveur des neveux et nièces à hauteur de 7.967 €, un abattement spécifique en faveur des handicapés de 159.325 €, puis un abattement applicable à défaut d’autre abattement de 1.594 €.

– Ensuite, il convient de calculer les droits applicables selon un tarif dont le taux varie en fonction du lien existant entre le défunt et le bénéficiaire. On distingue trois types de taux.

– Enfin, le cas échéant, il est fait application de la réduction de droits en faveur des mutilés de guerre. Les mutilés de guerre (invalides à 50% au minimum) peuvent bénéficier d’une réduction de 50% des droits à payer dans la limite de 305 €. Les victimes d’attentats à 100% de réductions de droits.

Il est à noter que le dispositif Dutreil trouve à s’appliquer pour la transmission d’une société en matière de succession. Il conduit à l’application d’un abattement de 75 % sur la valeur des titres.

La déclaration est souscrite sur les imprimés n° 2705-SD et 2705-S-SD. Les notaires peuvent souscrire la déclaration sur support informatique. Elle est souscrite en double exemplaire sauf lorsque l’actif brut est supérieur à 15 000 €. La déclaration doit être déposée dans un délai de six mois à compter du jour du décès.

En ce qui concerne le paiement des droits, ils sont payés par les héritiers ou légataires. Les cohéritiers, à l’exception de ceux exonérés de droits de succession, sont solidaires pour leur paiement.

Les droits de succession sont normalement payables par les modes de paiement usuels. Par ailleurs, lorsque le montant des droits est au moins égal à 10 000 €, tout héritier ou légataire peut, sous réserve d’un agrément préalable, acquitter les droits de mutation à titre gratuit par la remise :

– D’œuvres d’art, de livres, d’objets de collection ou de documents de haute valeur artistique ou historique ;

– De certains immeubles situés dans les zones d’intervention du Conservatoire de l’espace littoral et des rivages lacustres ;

– De bois et forêts ou d’espaces naturels pouvant être incorporés au domaine forestier de l’État.

Nos avocats experts en succession, se tiennent à votre disposition pour répondre à toutes vos questions et vous conseiller. Nos entretiens peuvent se tenir en présentiel ou en visio-conférence. Vous pouvez prendre rendez-vous directement en ligne sur www.agn-avocats.fr.

AGN AVOCATS – Pôle Succession

contact@agn-avocats.fr

09 72 34 24 72